PU Prime App

Exclusive deals on mobile

PU Prime App

Exclusive deals on mobile

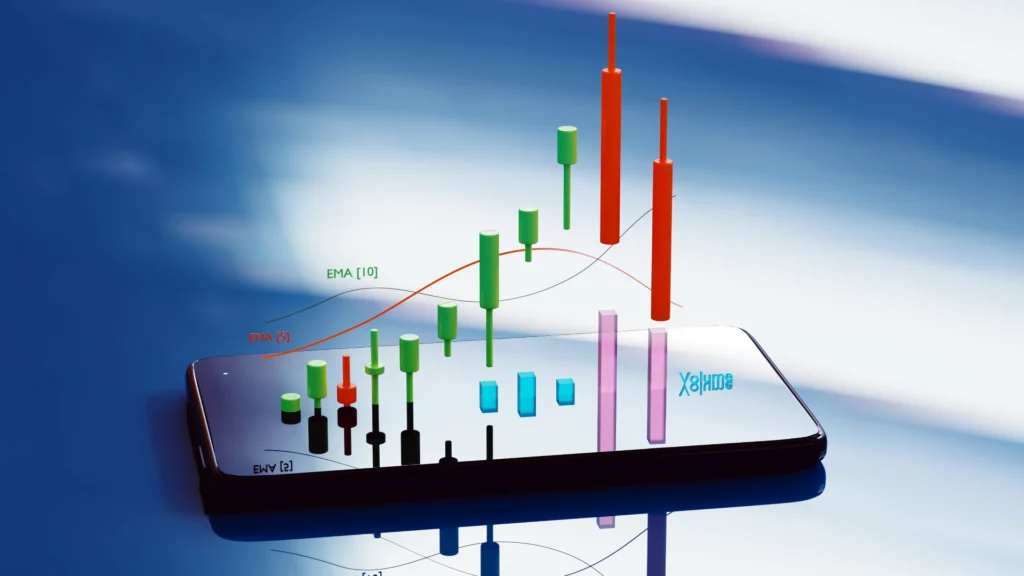

Nắm giữ thị trường toàn cầu trong tay bạn

Ứng dụng di động giao dịch của chúng tôi tương thích với hầu hết các thiết bị thông minh. Tải xuống Ứng dụng ngay bây giờ và bắt đầu giao dịch với PU Prime trên mọi thiết bị, mọi lúc, mọi nơi.

Content:

Quản lý rủi ro là cốt lõi của giao dịch thành công. Đó là quá trình xác định, đánh giá và giảm thiểu rủi ro tiềm ẩn có thể ảnh hưởng đến hoạt động giao dịch và kết quả tài chính của bạn. Quản lý rủi ro trong giao dịch bao gồm nhiều chiến lược và kỹ thuật khác nhau nhằm bảo toàn vốn, giảm thiểu rủi ro trước những biến động của thị trường và tối ưu hóa lợi nhuận. Bằng cách hiểu và thực hiện các phương pháp quản lý rủi ro hiệu quả, các nhà giao dịch có thể điều hướng những bất ổn cố hữu của thị trường tài chính với sự tự tin và khả năng kiểm soát tốt hơn.

Trong bài viết này, chúng ta sẽ đi sâu vào các loại rủi ro khác nhau mà người ta có thể gặp phải khi giao dịch trên thị trường tài chính và khám phá nhiều cách khác nhau để giảm thiểu và quản lý những rủi ro này nhằm tăng khả năng đạt được kết quả giao dịch thuận lợi.

Đánh giá và xác định rủi ro trong giao dịch là rất quan trọng để quản lý rủi ro hiệu quả trong giao dịch và bảo vệ vốn giao dịch. Nhà giao dịch phải thận trọng trong việc đánh giá các loại rủi ro khác nhau có thể ảnh hưởng đến hoạt động giao dịch của họ. Có nhiều loại rủi ro cần cân nhắc khi giao dịch, mỗi loại có những cân nhắc riêng cần được giải quyết, đây là một số loại rủi ro phổ biến nhất đối với các nhà giao dịch CFD.

Có lẽ đây là loại rủi ro phổ biến nhất được các nhà giao dịch xem xét. Rủi ro thị trường đề cập đến khả năng thua lỗ do thay đổi giá thị trường hoặc các yếu tố ảnh hưởng đến thị trường chung. Nó bao gồm rủi ro biến động giá bất lợi trong cổ phiếu, trái phiếu, hàng hóa, tiền tệ hoặc các công cụ tài chính khác. Rủi ro thị trường có thể xuất phát từ các yếu tố như sự kiện kinh tế, diễn biến địa chính trị, thay đổi lãi suất hoặc mất cân đối cung cầu. Tất cả những điều này có thể gây ra biến động trên thị trường và có thể dẫn đến thua lỗ quá lớn nếu không được quản lý đúng cách.

Là một nhà giao dịch tích cực, điều quan trọng là phải tiến hành nghiên cứu thị trường kỹ lưỡng và luôn cập nhật các tin tức và xu hướng liên quan. Ví dụ: một cách phổ biến mà các nhà giao dịch thực hiện là theo dõi thời điểm dữ liệu kinh tế hoặc tài chính quan trọng được công bố. Trong trường hợp giao dịch tiền tệ, các nhà giao dịch sẽ xem xét kỹ cái được gọi là lịch kinh tế, lịch này cho biết thời điểm dữ liệu kinh tế vĩ mô sẽ được các quốc gia khác nhau công bố.

Một ví dụ khác về việc công bố dữ liệu là ngày thu nhập của các công ty niêm yết. Đây là những ngày hàng quý mà các công ty công bố thông tin chi tiết về doanh thu, chi phí, lợi nhuận và các số liệu tài chính quan trọng khác.

Việc công bố thu nhập và dữ liệu kinh tế vĩ mô đều gây ra biến động đáng kể đối với các tài sản liên quan của họ, điều này sẽ đòi hỏi các biện pháp quản lý rủi ro chặt chẽ hơn.

Rủi ro thị trường cũng có thể phát sinh từ các vấn đề hoặc thất bại mang tính hệ thống – như sự sụp đổ hoặc suy thoái của ngân hàng, có thể gây ra biến động cực kỳ biến động khi nỗi sợ hãi bắt đầu len lỏi vào thị trường. Điều quan trọng là phải nhận thức được những tình huống sắp xảy ra như thế này và giao dịch chúng một cách cẩn thận.

Rủi ro thanh khoản đề cập đến rủi ro không thể mua hoặc bán một tài sản một cách nhanh chóng và ở mức giá mong muốn. Nó xảy ra khi không có đủ khối lượng giao dịch hoặc độ sâu thị trường cho một loại chứng khoán hoặc công cụ cụ thể. Thị trường kém thanh khoản có thể dẫn đến trượt giá, trong đó giá thực hiện khác với giá dự kiến, có khả năng dẫn đến thua lỗ hoặc thách thức khi thoát vị thế.

Có nhiều cách khác nhau để giảm thiểu rủi ro thanh khoản. Cách đơn giản nhất sẽ là giao dịch các công cụ có khối lượng giao dịch cao, chẳng hạn như các cặp tiền tệ chính như EUR/USD hoặc vàng. Một cách khác là giao dịch trong những khoảng thời gian có tính thanh khoản cao hơn, như khi Phố Wall mở cửa hoặc, trong trường hợp tiền tệ, vào khoảng thời gian khi thị trường New York và London giao nhau.

Rủi ro thanh khoản cũng có thể phát sinh trong hoạt động, chẳng hạn như nếu nhà môi giới của bạn không có đủ thanh khoản hoặc không thể xử lý lệnh của bạn đủ nhanh. Điều này có thể được giảm thiểu bằng cách giao dịch với một nhà môi giới có uy tín như PU Prime, nhà môi giới này có mối quan hệ chặt chẽ với các nhà cung cấp thanh khoản cấp 1 như các ngân hàng lớn.

Rủi ro hoạt động: Rủi ro hoạt động bao gồm rủi ro thua lỗ do các quy trình nội bộ, con người, hệ thống hoặc các sự kiện bên ngoài không đầy đủ hoặc không thành công. Nó bao gồm các rủi ro liên quan đến thực hiện giao dịch, thanh toán, lỗi công nghệ, tuân thủ, gian lận và lỗi của con người. Đối với các nhà giao dịch, điều này có thể dẫn đến các lỗi công nghệ từ phía nhà môi giới như gián đoạn máy chủ hoặc thực thi chậm. Về phía người dùng, đây có thể là tất cả mọi nguyên nhân, từ mất Internet đến lỗi của con người (điều này xảy ra!) như nhập sai giá đơn hàng.

Rủi ro hoạt động là khó thấy nhất nhưng có thể được giảm thiểu thông qua các bước đơn giản như chọn một nhà môi giới uy tín, đảm bảo bạn giao dịch với kết nối internet ổn định hoặc thậm chí chỉ giao dịch khi bạn tỉnh táo.

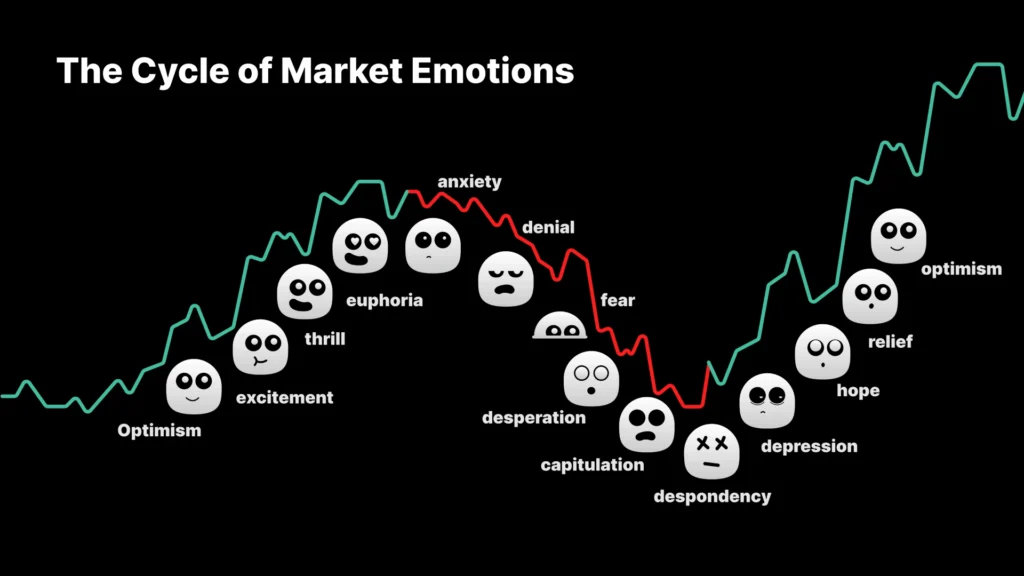

Loại rủi ro này phát sinh từ chính các nhà giao dịch cá nhân và thường mang tính chất tâm lý. Rủi ro tâm lý trong giao dịch đề cập đến những thách thức về cảm xúc và nhận thức mà các nhà giao dịch phải đối mặt, có thể ảnh hưởng đến việc ra quyết định, hiệu suất giao dịch và sức khỏe tổng thể của họ. Những rủi ro này phát sinh từ những thành kiến, áp lực và cảm xúc tâm lý mà các nhà giao dịch gặp phải trong quá trình giao dịch.

Rủi ro cá nhân cũng có thể phát sinh từ hoàn cảnh cá nhân của nhà giao dịch, bao gồm các yếu tố như tài chính cá nhân, thời gian sẵn có và thậm chí cả những hạn chế về nhận thức. Điều quan trọng cần nhớ là tiền không phải là nguồn lực duy nhất được sử dụng để giao dịch – và hiểu được điều này có thể giúp các nhà giao dịch đưa ra quyết định giao dịch tối ưu thường xuyên hơn.

Trong tất cả các loại rủi ro, rủi ro cá nhân là rủi ro mà nhà giao dịch có quyền kiểm soát nhiều nhất – đó là lý do tại sao hiểu được tâm lý giao dịch không chỉ giúp nhà giao dịch hiểu được quyết định của chính họ mà còn cung cấp cái nhìn sâu sắc vô giá về diễn biến thị trường.

Quản lý những thành kiến về mặt cảm xúc là rất quan trọng để các nhà giao dịch tối ưu hóa quản lý rủi ro và tâm lý giao dịch nhằm đưa ra quyết định giao dịch khách quan và sáng suốt. Khả năng kiểm soát cảm xúc là chìa khóa, vì những thành kiến về cảm xúc, chẳng hạn như sợ hãi, tham lam và tự tin quá mức, có thể che mờ khả năng phán đoán và dẫn đến những hành động bốc đồng đi chệch khỏi kế hoạch giao dịch được cân nhắc kỹ lưỡng. Nhận biết và quản lý hiệu quả những thành kiến này là điều cần thiết để duy trì kỷ luật và đạt được thành công trong giao dịch lâu dài. Dưới đây là một số mẹo để làm như vậy:

Duy trì kỷ luật là một khía cạnh cơ bản của việc quản lý những thành kiến về mặt cảm xúc trong giao dịch. Nhà giao dịch nên tuân thủ kế hoạch giao dịch của mình, bao gồm các điểm vào và thoát được xác định trước, xác định khối lượng vị thế và chiến lược quản lý rủi ro. Bằng cách tuân theo cách tiếp cận có kỷ luật, các nhà giao dịch có thể giảm thiểu ảnh hưởng của phản ứng cảm xúc bốc đồng và tập trung vào các mục tiêu giao dịch đã xác định trước của mình. Thực hiện các kỹ thuật quản lý rủi ro, chẳng hạn như đặt lệnh dừng lỗ và tuân thủ các giới hạn rủi ro được xác định trước, giúp bảo vệ khỏi tổn thất quá mức và duy trì tư duy kỷ luật..

Sử dụng nhật ký giao dịch là một công cụ mạnh mẽ để quản lý những thành kiến về mặt cảm xúc. Bằng cách siêng năng ghi lại các giao dịch, bao gồm cả lý do căn bản đằng sau mỗi quyết định và cảm xúc trải qua trong quá trình đó, các nhà giao dịch có thể thu được những hiểu biết có giá trị về mô hình hành vi của họ. Thường xuyên xem lại nhật ký giao dịch giúp xác định những thành kiến cảm xúc tái diễn và tạo cơ hội để tự suy ngẫm và cải thiện. Nó cho phép các nhà giao dịch phân tích khách quan các quyết định của họ và xác định các kiểu phản ứng cảm xúc, cho phép họ thực hiện các điều chỉnh để giao dịch sáng suốt hơn trong tương lai.

Tìm kiếm một quan điểm bên ngoài có thể mang lại những hiểu biết có giá trị và giúp chống lại những thành kiến về mặt cảm xúc. Tương tác với cố vấn giao dịch, tham gia cộng đồng giao dịch hoặc tham gia diễn đàn cho phép các nhà giao dịch chia sẻ kinh nghiệm và có được những quan điểm khác nhau. Nhận phản hồi từ những người có kinh nghiệm trong lĩnh vực giao dịch có thể mang lại cái nhìn mới mẻ về các quyết định giao dịch và giúp giảm thiểu ảnh hưởng của những thành kiến cảm xúc cá nhân. Tuy nhiên, điều quan trọng cần lưu ý là cộng đồng giao dịch có thể dẫn đến suy nghĩ nhóm và áp lực ngang hàng, gây ra hậu quả tiêu cực cho giao dịch. Vì vậy, điều quan trọng là phải giữ một tâm trí rõ ràng và khách quan.

Ngoài các chiến lược bên ngoài, thực hành các kỹ thuật chánh niệm và tự nhận thức có thể hỗ trợ quản lý cảm xúc và thúc đẩy kiểm soát cảm xúc. Điều này bao gồm các kỹ thuật như bài tập thở sâu, thiền và hình dung. Phát triển khả năng tự nhận thức cho phép các nhà giao dịch nhận ra và thừa nhận cảm xúc của họ mà không cho phép họ ra lệnh cho các quyết định giao dịch của mình. Bằng cách luôn hiện diện và tập trung vào nhiệm vụ trước mắt, các nhà giao dịch có thể giảm bớt những phản ứng bốc đồng và đưa ra những lựa chọn giao dịch hợp lý và khách quan hơn.

Tóm lại, quản lý những thành kiến về mặt cảm xúc là rất quan trọng để tối ưu hóa quản lý rủi ro trong giao dịch và tâm lý giao dịch. Bằng cách nhận ra tác động của những thành kiến cảm xúc đối với việc ra quyết định và sử dụng các kỹ thuật như duy trì kỷ luật, sử dụng nhật ký giao dịch để nhận thức về cảm xúc, tìm kiếm quan điểm bên ngoài và thực hành chánh niệm, các nhà giao dịch có thể nâng cao khả năng kiểm soát cảm xúc của mình.

Đặt mục tiêu giao dịch và xác định mức độ chấp nhận rủi ro là những bước quan trọng để đạt được thành công trên thị trường tài chính. Bằng cách điều chỉnh mức độ chấp nhận rủi ro cá nhân với chiến lược và mục tiêu giao dịch, nhà giao dịch có thể quản lý hiệu quả mức độ rủi ro của mình và đưa ra quyết định sáng suốt.

Việc xác định mức độ chấp nhận rủi ro của từng cá nhân là điều cần thiết để các nhà giao dịch đánh giá mức độ rủi ro mà họ có thể chấp nhận trong hoạt động giao dịch của mình. Việc đánh giá các yếu tố như tình hình tài chính, tính khí cảm xúc và sở thích cá nhân giúp các nhà giao dịch hiểu được khả năng chấp nhận rủi ro của họ. Việc tự đánh giá này đảm bảo rằng các nhà giao dịch tránh tiếp xúc quá nhiều với những rủi ro có thể gây căng thẳng quá mức hoặc ảnh hưởng đến khả năng đưa ra quyết định hợp lý của họ.

Sau khi mức độ chấp nhận rủi ro được thiết lập, việc điều chỉnh nó phù hợp với chiến lược và mục tiêu giao dịch trở nên quan trọng. Các nhà giao dịch bảo thủ có thể tập trung vào các chiến lược có rủi ro thấp hơn với lợi nhuận ổn định, trong khi các nhà giao dịch tích cực hơn có thể thoải mái chấp nhận mức độ rủi ro cao hơn để theo đuổi lợi nhuận lớn hơn trong khi chuẩn bị tinh thần để chịu những khoản lỗ lớn hơn mà không để cảm xúc lấn át.

Đặt mục tiêu giao dịch thực tế là một khía cạnh quan trọng khác của quản lý rủi ro trong giao dịch. Các mục tiêu phải cụ thể, có thể đo lường được và có giới hạn thời gian để mang lại ý thức rõ ràng về phương hướng và cho phép theo dõi tiến độ một cách thích hợp. Bằng cách đặt ra các mục tiêu thực tế, nhà giao dịch tránh được những kỳ vọng không thực tế có thể dẫn đến việc ra quyết định bốc đồng hoặc thất vọng trong thời kỳ thị trường biến động.

Để quản lý rủi ro giao dịch một cách hiệu quả và đạt được mục tiêu giao dịch, nhà giao dịch phải liên tục theo dõi và đánh giá lại khả năng chịu rủi ro của mình. Vì điều kiện thị trường và hoàn cảnh cá nhân có thể thay đổi, điều quan trọng là phải định kỳ xem xét và điều chỉnh mức độ chấp nhận rủi ro cũng như mục tiêu cho phù hợp. Việc tự phản ánh và đánh giá thường xuyên giúp các nhà giao dịch luôn tuân thủ các chiến lược quản lý rủi ro của họ và thích ứng với động lực thị trường đang phát triển.

Tìm Hiểu Những Điều Bạn Cần Biết Về Giao Dịch CFD

Một trong những cách hữu hiệu nhất để bắt đầu quản lý rủi ro là sử dụng các loại lệnh. Đây là những công cụ được nền tảng môi giới của bạn cung cấp để kích hoạt việc mở và đóng các vị thế theo những điều kiện nhất định được xác định trước. Dưới đây là một số loại lệnh cần biết:

Lệnh dừng lỗ được đặt để tự động đóng giao dịch khi giá đạt đến một mức cụ thể cho thấy mức lỗ không thể chấp nhận được. Nó hoạt động như một mạng lưới an toàn, bảo vệ các nhà giao dịch khỏi những rủi ro giảm giá đáng kể. Bằng cách đặt lệnh dừng lỗ, nhà giao dịch sẽ thiết lập mức lỗ tối đa mà họ sẵn sàng chấp nhận cho mỗi giao dịch. Điều này đảm bảo rằng tổn thất được hạn chế, cho phép các nhà giao dịch bảo toàn vốn giao dịch của họ và duy trì sự ổn định chung của danh mục đầu tư.

Lệnh chốt lời được đặt để tự động đóng giao dịch khi giá đạt đến mức xác định trước cho thấy mức lợi nhuận thỏa đáng. Nó cho phép các nhà giao dịch đảm bảo lợi nhuận bằng cách thoát khỏi giao dịch sau khi đạt được mục tiêu lợi nhuận mong muốn. Bằng cách đặt lệnh chốt lời, các nhà giao dịch sẽ khóa lợi nhuận và tránh bị cám dỗ giữ các vị thế quá lâu, có khả năng gây ra rủi ro đảo ngược điều kiện thị trường.

Lệnh thị trường là một hướng dẫn để mua hoặc bán chứng khoán ở mức giá thị trường hiện tại. Nó được thực hiện ngay lập tức, đảm bảo thực hiện nhanh chóng nhưng không đảm bảo mức giá chính xác mà lệnh sẽ được thực hiện. Lệnh thị trường ưu tiên tốc độ thực hiện hơn giá.

Lệnh giới hạn là một hướng dẫn để mở một vị thế ở một mức giá cụ thể hoặc tốt hơn. Lệnh giới hạn mua chỉ định mức giá tối đa mà người mua sẵn sàng trả, trong khi lệnh giới hạn bán chỉ định mức giá tối thiểu mà người bán sẵn sàng chấp nhận. Lệnh giới hạn cung cấp khả năng kiểm soát giá nhưng có nguy cơ lệnh không được thực hiện kịp thời nếu giá chỉ định không có sẵn trên thị trường.

Lệnh dừng là hướng dẫn mở một vị thế khi nó đạt đến một mức giá xác định, được gọi là giá dừng. Lệnh dừng bán được kích hoạt khi giá thị trường giảm xuống bằng hoặc thấp hơn giá dừng, trong khi lệnh dừng mua được kích hoạt khi giá thị trường tăng lên bằng hoặc cao hơn giá dừng. Mặc dù lệnh dừng đảm bảo việc thực hiện nhưng giá thực hiện có thể không ở mức mong muốn.

Lệnh dừng treo là loại lệnh động cho phép nhà giao dịch đặt giá dừng theo giá thị trường ở một khoảng cách nhất định. Nếu giá thị trường di chuyển theo hướng thuận lợi thì giá dừng treo sẽ điều chỉnh tương ứng, duy trì khoảng cách đã chỉ định. Lệnh dừng treo được sử dụng để khóa lợi nhuận đồng thời cho phép tăng thêm tiềm năng nếu thị trường tiếp tục diễn biến thuận lợi.

Để thực hiện hiệu quả lệnh dừng lỗ và chốt lời, nhà giao dịch nên xem xét hướng dẫn sau:

Mức dừng lỗ (SL) và chốt lời (TP) phải được xác định dựa trên phân tích kỹ lưỡng và xem xét các điều kiện thị trường, sự biến động và khả năng chấp nhận rủi ro của từng cá nhân. Nhà giao dịch nên tránh đặt mức quá gần với giá vào lệnh, điều này có thể dẫn đến việc thoát lệnh sớm hoặc quá xa, có thể khiến họ gặp rủi ro quá mức. Các mức SL và TP thường được đặt ở hoặc xung quanh các mức kháng cự và hỗ trợ được xác định thông qua phân tích kỹ thuật, bạn có thể tìm thấy các phương pháp tại đây.

Các thị trường biến động có thể yêu cầu mức dừng lỗ rộng hơn để thích ứng với biến động giá, trong khi các thị trường ít biến động hơn có thể cho phép các mức chặt chẽ hơn. Việc điều chỉnh mức dừng lỗ và chốt lời theo điều kiện thị trường giúp đạt được sự cân bằng giữa rủi ro và lợi nhuận.

Lệnh dừng lỗ và chốt lãi phải là một phần không thể thiếu trong kế hoạch giao dịch được xác định rõ ràng. Nhà giao dịch nên áp dụng nhất quán các lệnh này để đảm bảo quản lý rủi ro có kỷ luật và nhất quán.

Các nhà giao dịch nên định kỳ xem xét và điều chỉnh mức dừng lỗ và chốt lời khi điều kiện thị trường phát triển. Điều này bao gồm các lệnh dừng lỗ kéo dài, trong đó mức dừng lỗ được điều chỉnh để theo sau các biến động giá thuận lợi, chốt lợi nhuận trong quá trình thực hiện.

Ngoài các loại lệnh, các cách khác để quản lý rủi ro bao gồm quy mô vị thế, tỷ lệ phần thưởng rủi ro, điểm dừng và đa dạng hóa.

Xác định quy mô vị thế là một công cụ quản lý rủi ro cơ bản bao gồm việc xác định quy mô phù hợp của mỗi giao dịch dựa trên vốn giao dịch và khả năng chấp nhận rủi ro. Bằng cách phân bổ một tỷ lệ phần trăm vốn được xác định trước cho mỗi giao dịch, các nhà giao dịch có thể hạn chế tổn thất tiềm ẩn và duy trì mức độ rủi ro nhất quán. Xác định quy mô vị thế thích hợp giúp bảo vệ tài khoản giao dịch khỏi bị sụt giảm đáng kể và cho phép đa dạng hóa rủi ro tốt hơn.

Tỷ lệ phần thưởng rủi ro là một công cụ có giá trị khác cho phép các nhà giao dịch đánh giá khả năng sinh lời tiềm năng của một giao dịch so với mức độ rủi ro được chấp nhận. Nó liên quan đến việc so sánh phần thưởng tiềm năng, điển hình là mục tiêu lợi nhuận, với rủi ro tiềm ẩn, thường là mức dừng lỗ. Tìm kiếm các giao dịch có tỷ lệ phần thưởng rủi ro thuận lợi, chẳng hạn như phần thưởng tiềm năng cao hơn so với rủi ro tiềm ẩn, có thể dẫn đến kỳ vọng tích cực về lâu dài. Tỷ lệ phần thưởng rủi ro dương cho phép các nhà giao dịch đạt được lợi nhuận ngay cả với nhiều giao dịch thua hơn so với giao dịch thắng.

Đa dạng hóa là một chiến lược quản lý rủi ro bao gồm việc phân tán rủi ro trên các thị trường, công cụ hoặc loại tài sản khác nhau. Bằng cách đa dạng hóa các giao dịch của mình, các nhà giao dịch sẽ giảm tác động của bất kỳ sự kiện thị trường hoặc giao dịch đơn lẻ nào. Đa dạng hóa giúp giảm thiểu rủi ro rủi ro tập trung và có khả năng nâng cao hiệu suất tổng thể của danh mục đầu tư.

Hiểu Cách Các Loại Tài Sản Tương Quan Với Nhau

Việc giám sát và đánh giá các chiến lược quản lý rủi ro một cách liên tục là rất quan trọng để các nhà giao dịch luôn đi trước động lực của thị trường và duy trì giảm thiểu rủi ro hiệu quả. Thị trường tài chính rất năng động và có thể thay đổi liên tục, khiến các nhà giao dịch bắt buộc phải điều chỉnh chiến lược quản lý rủi ro cho phù hợp.

Việc thường xuyên theo dõi các chiến lược quản lý rủi ro cho phép các nhà giao dịch xác định các điểm yếu tiềm ẩn hoặc các lĩnh vực cần cải thiện. Nó mang lại cơ hội để xem xét các giao dịch trong quá khứ, đánh giá mức độ rủi ro và đánh giá hiệu quả của các kỹ thuật giảm thiểu rủi ro được sử dụng. Bằng cách phân tích các số liệu hiệu suất, chẳng hạn như tỷ lệ thắng-thua, tỷ lệ rút vốn và lợi nhuận được điều chỉnh theo rủi ro, các nhà giao dịch có thể hiểu rõ hơn về điểm mạnh và điểm yếu trong chiến lược quản lý rủi ro của họ.

Một yếu tố quan trọng cần xem xét khi giám sát các chiến lược quản lý rủi ro là điều kiện thị trường. Các môi trường thị trường khác nhau có thể yêu cầu điều chỉnh phương pháp quản lý rủi ro. Ví dụ: trong thời kỳ biến động tăng cao, nhà giao dịch có thể cần mở rộng mức dừng lỗ hoặc giảm quy mô vị thế để tính đến sự biến động giá gia tăng. Ngược lại, trong những thời kỳ biến động thấp, các thông số rủi ro chặt chẽ hơn có thể phù hợp.

Giám sát các chiến lược quản lý rủi ro cũng liên quan đến việc đánh giá tác động của các yếu tố bên ngoài, chẳng hạn như các bản tin kinh tế, sự kiện địa chính trị hoặc những thay đổi trong chính sách pháp lý. Những sự kiện này có thể tác động đáng kể đến động lực thị trường và yêu cầu điều chỉnh chiến lược quản lý rủi ro. Bằng cách cập nhật thông tin và điều chỉnh các chiến lược để ứng phó với các sự kiện như vậy, nhà giao dịch có thể giảm thiểu rủi ro tiềm ẩn và tận dụng các cơ hội.

Việc xác định khi nào cần điều chỉnh đòi hỏi sự kết hợp giữa tự phản ánh, phân tích khách quan và phù hợp với điều kiện thị trường. Một số chỉ số chính cần điều chỉnh có thể bao gồm hiệu suất giao dịch kém liên tục, những thay đổi đáng kể về biến động của thị trường hoặc một loạt thua lỗ bất ngờ. Các nhà giao dịch cũng nên chú ý đến phản hồi từ nhật ký giao dịch của họ và tìm kiếm những quan điểm bên ngoài thông qua việc tương tác với những người cố vấn hoặc cộng đồng giao dịch.

Khi thấy cần thiết phải điều chỉnh, nhà giao dịch nên tiếp cận chúng với tư duy có hệ thống và kỷ luật. Điều này liên quan đến việc phân tích nguyên nhân gốc rễ của việc hoạt động kém hiệu quả hoặc gặp rủi ro quá mức và xác định các lĩnh vực cụ thể để cải thiện. Các điều chỉnh có thể bao gồm sửa đổi quy mô vị thế, tinh chỉnh mức dừng lỗ và chốt lời hoặc kết hợp các kỹ thuật quản lý rủi ro mới dựa trên bài học kinh nghiệm từ các giao dịch trong quá khứ.

Giao dịch ký quỹ cho phép các nhà giao dịch kiểm soát các vị thế lớn hơn trên thị trường với số vốn tương đối nhỏ hơn. Nó mang lại tiềm năng lợi nhuận cao hơn bằng cách tận dụng vốn vay từ nhà môi giới. Bằng cách sử dụng đòn bẩy, các nhà giao dịch có thể mở rộng vị thế giao dịch của mình và có khả năng tạo ra lợi nhuận lớn hơn mức có thể chỉ với vốn khả dụng của họ.

Tuy nhiên, điều quan trọng cần lưu ý là giao dịch ký quỹ đi kèm với những rủi ro cố hữu. Mặc dù đòn bẩy có thể khuếch đại lợi nhuận tiềm năng nhưng nó cũng có thể làm tăng tổn thất. Điều này dẫn chúng ta đến điểm dừng, đây là điều kiện được đặt ra bởi hầu hết các nhà môi giới cung cấp giao dịch dựa trên đòn bẩy. Mức dừng thường được xác định là tỷ lệ phần trăm mức ký quỹ nhất định. Khi mức ký quỹ chạm mức dừng, điều đó cho thấy tài khoản của nhà giao dịch thiếu vốn để duy trì các vị thế mở và nhà môi giới của họ sẽ bắt đầu đóng các vị thế cho đến khi mức ký quỹ được khôi phục trên mức dừng. Điều này thường được gọi là lệnh gọi ký quỹ hoặc đóng ký quỹ.

Giao dịch ngắn hạn, thường được gọi là giao dịch trong ngày hoặc giao dịch lướt sóng, bao gồm việc mở và đóng các vị thế trong một khung thời gian tương đối ngắn, thường trong vòng một ngày hoặc thậm chí vài phút. Mặt khác, giao dịch dài hạn đề cập đến việc nắm giữ các vị thế trong thời gian dài, từ vài tuần đến vài tháng hoặc thậm chí nhiều năm. Cả hai phong cách đều yêu cầu các chiến lược quản lý rủi ro hiệu quả, nhưng các cách tiếp cận khác nhau do khoảng thời gian khác nhau và động lực giao dịch liên quan.

Trong giao dịch ngắn hạn, tốc độ giao dịch nhanh chóng và tập trung vào việc nắm bắt những biến động giá nhỏ đòi hỏi các nhà giao dịch phải có tính kỷ luật cao và nhanh nhẹn. Quản lý rủi ro trong giao dịch ngắn hạn xoay quanh mức dừng lỗ chặt chẽ và ra quyết định nhanh chóng. Các nhà giao dịch phải sẵn sàng cắt lỗ nhanh chóng khi giao dịch đi ngược lại với họ, vì những khoản lỗ nhỏ có thể tích lũy nhanh chóng nếu không được quản lý kịp thời. Xác định quy mô vị thế cũng rất quan trọng trong giao dịch ngắn hạn để đảm bảo rằng không có giao dịch đơn lẻ nào có tác động đáng kể đến tổng vốn giao dịch.

Quản lý rủi ro trong giao dịch dài hạn tập trung nhiều hơn vào việc bảo toàn vốn và xử lý các biến động của thị trường. Khoảng thời gian kéo dài cho phép cách tiếp cận kiên nhẫn hơn để quản lý rủi ro giao dịch. Các nhà giao dịch dài hạn thường sử dụng các mức dừng lỗ rộng hơn để thích ứng với sự biến động của thị trường và tạo điều kiện cho vị thế của họ có chỗ để thở. Quy mô vị thế trong giao dịch dài hạn có thể dựa trên tỷ lệ phần trăm của tổng vốn giao dịch hoặc khả năng chấp nhận rủi ro của nhà giao dịch.

Các nhà giao dịch dài hạn phải đối mặt với thách thức duy trì cam kết với vị thế của mình bất chấp những biến động ngắn hạn của thị trường. Họ cần có sự hiểu biết thấu đáo về các nguyên tắc cơ bản thúc đẩy thị trường mà họ đang giao dịch, đồng thời rèn luyện tính kiên nhẫn và kỷ luật để cho phép các vị thế của mình diễn ra theo thời gian.

Việc điều chỉnh các chiến lược quản lý rủi ro trong giao dịch ngắn hạn và dài hạn bao gồm việc xem xét những thách thức cụ thể của từng phong cách và điều chỉnh cách tiếp cận phù hợp. Các nhà giao dịch ngắn hạn nên tập trung vào các điểm vào và ra chính xác, sử dụng mức dừng lỗ chặt chẽ và chủ động quản lý vị thế của mình trong suốt ngày giao dịch. Mặt khác, các nhà giao dịch dài hạn nên nhấn mạnh vào phân tích thị trường toàn diện, sử dụng mức dừng lỗ rộng hơn để tính đến sự biến động và rèn luyện tính kiên nhẫn trong việc cho phép giao dịch của họ đạt được mục tiêu đã định.

Bất kể phong cách giao dịch nào, quản lý rủi ro trong cả giao dịch ngắn hạn và dài hạn đều phải bao gồm việc sử dụng tỷ lệ phần thưởng rủi ro thích hợp, giám sát giao dịch thường xuyên và đánh giá liên tục các số liệu hiệu suất. Các nhà giao dịch cũng nên liên tục tự học về kỹ thuật quản lý rủi ro và động lực thị trường để đón đầu những rủi ro tiềm ẩn.

Tóm lại, sự phát triển của quản lý rủi ro trong ngành giao dịch phản ánh nỗ lực không ngừng nhằm tăng cường các chiến lược giảm thiểu rủi ro. Những tiến bộ trong công nghệ, bài học kinh nghiệm từ các sự kiện thị trường trong quá khứ và các xu hướng mới nổi đã định hình các hoạt động quản lý rủi ro theo thời gian. Từ đánh giá cá nhân đến các mô hình định lượng và phân tích nâng cao, quản lý rủi ro tiếp tục phát triển để đáp ứng nhu cầu của bối cảnh giao dịch đang thay đổi nhanh chóng.

Bắt Đầu Giao Dịch CFD Bằng Cách Đăng Ký Tài Khoản Live/Demo của PU Prime

Giao dịch ngoại hối, chỉ số, Kim loại,...với phí chênh lệch thấp trong ngành và khớp lệnh nhanh như chớp

Đăng ký Tài khoản Live PU Prime với quy trình đơn giản của chúng tôi

Dễ dàng nạp tiền vào tài khoản của bạn với nhiều kênh nạp tiền và loại tiền tệ được chấp nhận

Truy cập hàng trăm công cụ trong điều kiện giao dịch hàng đầu thị trường